Tìm hiểu về “con la tiền” để phát hiện và chứng minh tội phạm rửa tiền

(kiemsat.vn) Trong bối cảnh toàn cầu hóa, Việt Nam dễ trở thành nơi các đối tượng lợi dụng để rửa tiền, đặc biệt là rửa tiền xuyên quốc gia. Do đó, việc tìm hiểu các dấu hiệu của phương thức “con la tiền” mà tội phạm rửa tiền thường xuyên sử dụng nói riêng và các phương thức khác nói chung có ý nghĩa trong việc chủ động phòng ngừa và đấu tranh với tội phạm rửa tiền.

Hiện nay, cùng với mặt trái của nền kinh tế thị trường, hoạt động rửa tiền diễn ra vô cùng phức tạp với thủ đoạn tinh vi, kín kẽ, khiến nó ngày càng trở nên khó kiểm soát và khó phát hiện. Rửa tiền ảnh hưởng đến mọi mặt của đời sống kinh tế, chính trị, xã hội, là mối đe dọa nghiêm trọng đối với hầu hết các quốc gia, do sự tồn tại của các nền kinh tế phải dựa vào sự lưu thông tiền tệ. Vì vậy, hợp tác quốc tế trong phòng, chống rửa tiền luôn đóng một vị trí quan trọng trong pháp luật của mỗi quốc gia, trong đó có Việt Nam. Với những nỗ lực của cộng đồng quốc tế, các vụ án rửa tiền quốc tế lớn liên quan đến tội phạm có tổ chức đã được phát hiện và xử lý. Tuy nhiên, các phương thức rửa tiền nhằm mục đích che giấu nguồn gốc của “tiền bẩn” được các đối tượng sử dụng hiện nay rất đa dạng, trong đó, không thể không nhắc đến phương thức “money mule” (tạm dịch là “con la tiền”). Vậy “con la tiền” là gì? Nó có những dấu hiệu nhận biết chung như thế nào để các cơ quan có thẩm quyền dễ dàng phát hiện và chứng minh có hiệu quả tội phạm rửa tiền?

Về rửa tiền và “con la tiền”

Rửa tiền là quá trình xử lý các khoản tiền do phạm tội mà có nhằm che giấu nguồn gốc bất hợp pháp của chúng. Thông qua quá trình này, tội phạm được hưởng những khoản lợi nhuận đó. Mua bán vũ khí bất hợp pháp, buôn lậu và các hoạt động của tội phạm có tổ chức, bao gồm cả buôn bán ma túy và mại dâm, có thể tạo ra một số tiền khổng lồ. Tham ô, tham nhũng, hối lộ và gian lận điện tử cũng có thể tạo ra lợi nhuận lớn và tạo ra động cơ để “hợp pháp hóa” các khoản lợi bất chính thông qua rửa tiền. Khi một hoạt động tội phạm tạo ra lợi nhuận đáng kể, cá nhân hoặc nhóm liên quan phải tìm cách kiểm soát các khoản tiền mà không thu hút sự chú ý của những người liên quan. Tội phạm thực hiện điều này bằng cách ngụy trang các nguồn, thay đổi hình thức hoặc chuyển tiền đến một nơi mà chúng ít có khả năng thu hút sự chú ý.

Thông thường, rửa tiền bao gồm ba bước: Sắp xếp (placement), phân lớp (layering) và hợp nhất (integration). Trong giai đoạn đầu hoặc giai đoạn sắp xếp, người rửa tiền đưa lợi nhuận bất hợp pháp của mình vào hệ thống tài chính, bằng cách chia một lượng lớn tiền mặt thành các khoản tiền nhỏ hơn, gửi trực tiếp vào tài khoản ngân hàng hoặc bằng cách mua một loạt công cụ tiền tệ (séc, lệnh chuyển tiền, v.v.), sau đó được thu thập và gửi vào tài khoản ở vị trí khác.

Sau khi tiền đã vào hệ thống tài chính, giai đoạn thứ hai - phân lớp sẽ diễn ra. Trong giai đoạn này, người rửa tiền tham gia vào một loạt các chuyển đổi hoặc di chuyển của các khoản tiền để tách chúng khỏi nguồn của chúng. Các khoản tiền có thể được chuyển thông qua việc mua và bán các công cụ đầu tư, hoặc người rửa tiền có thể chỉ cần chuyển số tiền đó thông qua một loạt tài khoản tại các ngân hàng khác nhau trên toàn cầu. Việc sử dụng các tài khoản phân tán rộng rãi để rửa tiền đặc biệt phổ biến ở những khu vực tài phán không có khuôn khổ pháp lý hợp tác trong đấu tranh chống rửa tiền. Trong một số trường hợp, người rửa tiền có thể ngụy trang các khoản chuyển tiền dưới dạng thanh toán cho hàng hóa hoặc dịch vụ, do đó, chúng có vẻ ngoài là hợp pháp.

Cuối cùng, người rửa tiền chuyển sang giai đoạn thứ ba - hợp nhất, theo đó các khoản tiền quay trở lại nền kinh tế hợp pháp. Người rửa tiền có thể chọn đầu tư tiền vào bất động sản, tài sản xa xỉ hoặc các dự án kinh doanh.

Để đối phó với hoạt động rửa tiền, lực lượng đặc nhiệm tài chính về chống rửa tiền (FATF - the Financial Action Task Force on money laundering) đã được thành lập năm 1989 tại Hội nghị thượng đỉnh G-7 tổ chức tại Paris. Mục tiêu của FATF là thiết lập các tiêu chuẩn và thúc đẩy thực thi hiệu quả các biện pháp pháp lý, quy định và hoạt động để chống rửa tiền (Anti money laundering - AML), chống tài trợ khủng bố (Counter Financing Terrorism - CFT) và các mối đe dọa liên quan khác đến tính toàn vẹn của hệ thống tài chính quốc tế. Một trong những nhiệm vụ hàng đầu của FATF là đẩy mạnh các khuyến nghị, đề ra các biện pháp mà chính phủ các quốc gia cần hành động để thực hiện các chương trình chống rửa tiền một cách có hiệu quả. Tuy nhiên, FATF là cơ quan hoạch định chính sách và không có thẩm quyền điều tra. Để điều tra một công ty và những người liên quan đến hoạt động rửa tiền, các cá nhân cần liên hệ với cơ quan có thẩm quyền điều tra tại quốc gia mình. Hiện nay, Việt Nam chưa phải là thành viên của FATF. Tuy nhiên, từ tháng 5/2007, Việt Nam đã trở thành thành viên của nhóm Châu Á- Thái Bình Dương về phòng chống rửa tiền (gọi tắt là “APG”) và đã cam kết thực thi đầy đủ 40 khuyến nghị về chống rửa tiền và chống tài trợ khủng bố của FATF.

Các phương thức mà tội phạm rửa tiền thực hiện càng ngày càng tinh vi, trong đó phải kể đến như: Chia nhỏ số tiền mặt, vận chuyển tiền mặt qua biên giới, thông qua các giao dịch thương mại (gian lận, không ghi đúng giá trị của hàng hóa, dịch vụ để chuyển tiền ít hơn hoặc nhiều hơn so với giá trị thực của hàng hóa, dịch vụ trên thị trường), thông qua các hoạt động casino hoặc vui chơi giải trí có thưởng, sử dụng các công ty “bình phong” và công ty “vỏ bọc”; mua chuộc, hối lộ cán bộ, nhân viên tài chính; mua tài sản có giá trị lớn bằng tiền mặt; chuyển đổi sang các công cụ tiền tệ khác; sử dụng hệ thống chuyển tiền thay thế (hệ thống ngân hàng “ngầm”); rửa tiền thông qua hoạt động tín dụng; kết hợp với giới luật sư, kế toán thực hiện hoạt động rửa tiền; sử dụng “con la tiền”... Tuy nhiên, tùy vào khuôn khổ pháp luật, yếu tố kinh tế, đặc điểm về địa lý, thói quen, tập quán thanh toán... mà ở một quốc gia nào đó, một trong các phương thức, thủ đoạn nêu trên được áp dụng phổ biến hơn các phương thức, thủ đoạn khác. Vì lý do đó, theo khuyến nghị của Lực lượng đặc nhiệm tài chính về chống rửa tiền (FATF), các quốc gia phải thực hiện đánh giá rủi ro quốc gia về rửa tiền, tài trợ khủng bố để có cơ sở tập trung nguồn lực ngăn ngừa, phát hiện, xử lý loại tội phạm này.

Vậy “con la tiền” là gì? Hiện nay, chưa có khái niệm chung nhất về “con la tiền”. Tuy nhiên, mỗi quốc gia đều xây dựng những cảnh báo nhất định về “con la tiền” để công dân có thể nhận thức và tránh bị kẻ xấu lợi dụng và tự biến mình thành một “con la”. Thuật ngữ này cũng chưa thực sự được sử dụng phổ biến tại Việt Nam. Ví dụ, theo Bộ Tư pháp Hoa Kì (DOJ) thì “con la tiền” là những người, theo chỉ đạo của người khác, nhận và chuyển tiền thu được từ nạn nhân của hành vi lừa đảo, gian lận (fraud). Một số “con la” biết rằng họ đã được thuê để hỗ trợ hoạt động tội phạm. Theo Cục cảnh sát Châu Âu (Europol), “con la tiền” là một kiểu rửa tiền. “Con la tiền” là một người nhận tiền từ một bên thứ ba bằng tài khoản ngân hàng của họ và chuyển số tiền đó cho một người khác hoặc rút số tiền đó ra (tiền mặt) và đưa cho người khác, nhận hoa hồng từ việc làm đó. Ngay cả khi những “con la tiền” không trực tiếp tham gia vào các “tội phạm nguồn” tạo ra các khoản tiền bất hợp pháp (tội phạm mạng, lừa đảo trực tuyến, ma túy, buôn người, v.v.), thì vẫn là đồng phạm khi rửa tiền có được từ những tội phạm đó. Nói cách khác, những “con la tiền” này giúp các tổ chức tội phạm ẩn danh chuyển “tiền bẩn” đi khắp mọi nơi trên thế giới.

Phương thức sử dụng “con la tiền”

Nội dung vụ việc:A được một tổ chức ở Nigeria thuê nhận tiền thông qua tài khoản ngân hàng và được hứa hẹn trả khoản hoa hồng là 5.000 SGD (tương đương 3.160 EUR) cho mỗi lần giao dịch. Sau đó, A đã nhận số tiền bất hợp pháp thu được từ hành vi gian lận thương mại ở Mỹ và Bahamas. Hầu hết các khoản tiền đã được chuyển ra ngoài hoặc rút ra trong vòng vài ngày sau khi A nhận được, dưới sự hướng dẫn của một tổ chức tội phạm có trụ sở tại Nigeria. Không chỉ A đóng vai trò trung gian thu nhận những khoản tiền bất chính nói trên, cô ta còn tuyển thêm hai “con la tiền” khác là B và C. Việc kiểm soát tài khoản ngân hàng của những “con la” B và C cho phép A che giấu nguồn gốc của số tiền bất hợp pháp thông qua các phân lớp và giúp A tránh bị phát hiện khi số tiền đó được chia nhỏ, phân bổ trên nhiều tài khoản khác nhau. Thông qua mạng lưới này, trong vòng 6 tuần A, B và C đã nhận được tổng cộng 12 lần chuyển tiền, trị giá 5 triệu SGD (khoảng 3.16 triệu EUR) từ các nạn nhân ở nước ngoài vào tài khoản ngân hàng của họ ở Singapore. Sau đó, A bị phạt 72 tháng tù vì Tội nhận tài sản ăn cắp và Tội rửa tiền.

|

|

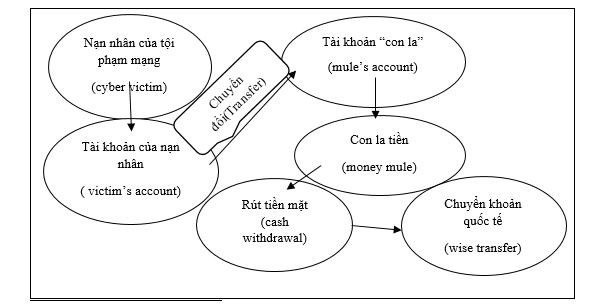

Sơ đồ khái quát về di chuyển của dòng tiền |

Vụ việc này liên quan đến nhiều vùng lãnh thổ với thẩm quyền tài phán khác nhau. Điều đó cho thấy tính chất xuyên quốc gia cũng như tính chất phức tạp, tinh vi của hoạt động rửa tiền; “con la tiền” được hỗ trợ bởi một “mạng lưới con la” như vậy hiện chưa xuất hiện nhiều ở Việt Nam.

Thông qua vụ việc trên có thể thấy số “tiền bẩn” thu được từ tội phạm nguồn (predicate offender), “lừa đảo”, sẽ được chuyển cho “con la tiền” qua hình thức thuê hoặc tuyển chọn; tiền sau khi chuyển cho “con la” sẽ được rút ra, sau đó tiếp tục giao dịch; hoạt động chuyển tiền liên quan đến nhiều quốc gia khác nhau, không chỉ trong phạm vi lãnh thổ của một quốc gia nhất định; các cơ quan có thẩm quyền không thể xác định người thụ hưởng vì các lớp giao dịch được tạo ra rất nhiều nhằm ngụy tạo chủ sở hữu hưởng lợi; phương thức chuyển tiền xuyên quốc gia, sử dụng công cụ chuyển tiền “wise transfer”.

Tuy nhiên, đây là một vụ rửa tiền đơn giản vì người rửa tiền chỉ sử dụng duy nhất một phương thức là “con la tiền”. Nếu kết hợp với các phương thức khác thì rất khó để phát hiện. Thông thường, tội phạm sẽ sử dụng “con la tiền” liên kết với phương thức sử dụng một công ty vỏ bọc (shell company). Bên cạnh đó, nó thường liên quan với các tội phạm nguồn như gian lận thương mại, tội phạm mạng (điều này thường phụ thuộc vào quy định của từng quốc gia). Trong thời đại kỹ thuật số, tội phạm sử dụng công nghệ như là một lợi thế. Khi nhiều quốc gia hướng tới việc đẩy nhanh các phương thức thanh toán, tội phạm có thể chuyển và rút tiền một cách nhanh chóng trên phạm vi toàn cầu. Điều này giúp cho tiền di chuyển qua các “tài khoản con la”, một cách nhanh chóng. Bên cạnh đó, tội phạm có thể thuyết phục những “con la tiền” thành lập các công ty vỏ bọc để che giấu quyền sở hữu, sau đó có thể sử dụng tài khoản của công ty “vỏ bọc” để chuyển tiền bất hợp pháp đến và đi từ các địa điểm khác nhau.

Như vậy, “con la tiền” là một dấu hiệu để nhận biết tội phạm rửa tiền. “Con la tiền” là một người nhận tiền từ một bên thứ ba trong tài khoản ngân hàng của họ và chuyển cho một người khác hoặc lấy ra bằng tiền mặt và đưa cho người khác, nhận hoa hồng cho nó. Ngay cả khi những con la tiền không trực tiếp tham gia vào các tội phạm tạo ra tiền (tội phạm mạng, thanh toán và lừa đảo trực tuyến, ma túy, buôn người, v.v.), chúng vẫn là đồng phạm khi rửa tiền từ những tội phạm đó. Những “con la tiền” là những cá nhân vô tình bị các tổ chức tội phạm tuyển dụng làm đại lý rửa tiền để che giấu nguồn gốc của số tiền bất chính mà không biết rằng họ đang tham gia vào các hoạt động tội phạm và bị lừa bởi lời hứa kiếm tiền dễ dàng, những “con la” chuyển tiền thường ở các quốc gia khác nhau, thay mặt cho người khác. Họ thường được tuyển dụng thông qua nhiều cách khác nhau như liên hệ trực tiếp hoặc qua email; tuyển dụng trên phương tiện thông tin đại chúng hoặc thông qua các lời mời làm việc giả mạo (Ví dụ: “Đại lý chuyển tiền”).

Trong bối cảnh toàn cầu hóa, Việt Nam dễ trở thành nơi các đối tượng lợi dụng để rửa tiền, đặc biệt là rửa tiền xuyên quốc gia. Do đó, việc tìm hiểu các dấu hiệu của phương thức “con la tiền” mà tội phạm rửa tiền thường xuyên sử dụng nói riêng và các phương thức khác nói chung có ý nghĩa trong việc chủ động phòng ngừa và đấu tranh với tội phạm rửa tiền./.

-

1Chiến lược phát triển nhân lực ngành Kiểm sát nhân dân đáp ứng yêu cầu của kỷ nguyên phát triển mới

-

2Bất cập trong quy định về giải quyết tranh chấp hợp đồng lao động

-

3Mô hình phát triển của Trung Quốc đương đại những gợi mở cho Việt Nam trong kỷ nguyên vươn mình của dân tộc

-

4Một số vấn đề cần lưu ý khi kiểm sát việc giải quyết tranh chấp hợp đồng bảo hiểm

Bài viết chưa có bình luận nào.